有償ストックオプションとは(2/2)

投稿日:

ストックオプションの税制適格要件を満たすことができないオーナー株主が、権利行使時の給与課税を避けて、実質的な課税繰り延べメリット+累進税率課税回避メリットを得るために、”有償ストックオプション”を発行するケースがある点は前回触れました。

そもそも、一般的な”無償ストックオプション”も、今回説明する”有償ストックオプション”も、税務上は同じ“新株予約権”として定義されており、同じ”株式”の仲間です。(措法第37条の10 第2項 株式等の定義 →株主となる権利、株式の割当てを受ける権利、新株予約権及び新株予約権の割当てを受ける権利を含む。)

有償ストックオプションがなぜ権利行使時に課税されないのか。。これは条文には直接明記されてません。所得税法施行令第84条第2項をみると、「その新株予約権を引き受ける者に特に有利な条件/金額で、又は役務提供等の対価として発行された新株予約権」を与えられた場合には、その権利行使により取得した株式のその行使日における価額を”経済的利益”として所得算定の基礎にするとされてます。(権利行使価格等は控除)

従い、有利な金額や条件、又は役務提供の対価として付与されない新株予約権は、権利行使時には経済的利益を認識しなくても良い、という裏読みになります。

ここで有償ストックオプションとしての税務メリットを受けるために、幾つかのポイントが出てきます。

✔有利な金額でストックオプションが付与されていないこと →ストックオプションを、ブラックショールズモデル等で評価し、適正な金額で買い取る必要があります。有利な金額で買い取ると、有償ストックオプションの税制上の恩恵を受けることができません。

✔役務提供の対価として付与されないこと →投資家の立場でいることが必要ですね。従業員に対して付与するときには特に注意が必要です。

以上、長々と説明しまたが、ご参考まで!

。

所得税法施行令第84条

関連記事

-

-

Deemed Director Issue (corporate tax)

The company cannot increase/decrease mon …

-

-

資本金1億円以上の企業は電子申告義務化。書類提出したら無申告で追徴課税A!

資本金が1億円を超える企業に対して2020年4月以降に始まる事業年度から、法人税 …

-

-

無申告だった場合への”重加算税”の適用

法人Aは、申告期限が来ても確定申告を行いませんでした。そこで税務調査が行われ、申 …

-

-

リバースチャージ方式 国外事業者からの請求書の表示はどうする?

Q リバースチャージ方式の対象である役務提供を受け、11,000円の請求書が届き …

-

-

税法上の中小企業の定義 ~中小企業に認められる優遇措置~

法人課税には、中小企業に税制上の優遇措置が設けられてます。期末資本金が1億円以下 …

-

-

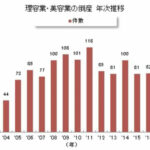

美容業の倒産廃業が2019年急増

東京商工リサーチによる調査によると、美容業の倒産が、これまでの過去最多は2011 …

-

-

某バンコクのゴルフ場にて

先日、バンコクでRoyalGemsというゴルフ場にいったのですが、そのゴルフ場で …

-

-

クレジットカード会社に支払う支払手数料は非課税

税務調査で良く指摘を受ける項目です。その時は気を付けていても、少し経つと忘れてし …