持株会社を利用した相続対策

投稿日:

持株会社を設立すると相続税が下がることがあることをご存じですか?

自分が持っている財産に含み益が生じている場合、その含み益に対して40%の法人税相当額を控除できるという特例を利用した節税策をご紹介します。

例えば、自分でコンサルティング会社を経営するAさん。

Aさんが1000万円出資してコンサルティング会社設立。そのコンサルティング会社が、業績好調により、内部留保利益が4000になった場合には、当初出資1000万円+内部留保利益4000万円=5000万円が、相続財産として相続税の課税対象となります。

一方、Aさんが1000万円出資して持株会社を設立。その持株会社が1000万円を出資してそのコンサルティング会社を設立。そのコンサルティング会社の内部留保利益が4000万円になった場合には。。。。 Aさんが保有する持株会社の出資額1000万円に、4000万円の含み益が生じてますので、その含み益から40%の法人税等相当額を控除して、持株会社の株式を評価することができます。結果的に、課税対象となる相続財産は、1000万円+ ( 4000万円 – 4000万円 x 40% ) = 3400 万円。

不思議なんですが、合法的な節税策です。ちなみに。。。税理士法人は、税理士法の規制により、持株会社を設立することができません。。。泣。

関連記事

-

-

INAA 総会 at シンガポール

アルテスタが所属している国際会計事務所ネットワークINAAの総会に参加してきまし …

-

-

緊急事態宣言延長へ

政府は4月29日、新型コロナウイルスの感染拡大を受けた緊急事態宣言について、5月 …

-

-

野球賭博

巨人の福田聡志投手が野球賭博に関与していたことが発表されました。この問題は、9月 …

-

-

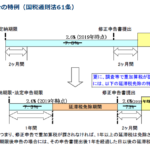

税務調査を受けた場合に発生する延滞税の計算方法

延滞税ですが、通常は本来の納期限の翌日から納付したまでの期間に応じ、最初の2か月 …

-

-

Deemed Director Issue (corporate tax)

The company cannot increase/decrease mon …

-

-

一般社団法人を悪用した相続税にメス

銀行が、”相続対策”とかの名目で、新設した一般社団法人に資金を貸し付け、その資金 …

-

-

(新聞報道を解説) 所得隠し11億円、タックスヘイブンに会社

世界の中には、税金がかからない国があります。カリブ海に浮かぶケイマン諸島、同じカ …

-

-

Matsuhisa

経営者として、職人として、私の尊敬するオーナーシェフ 松久信幸氏がビバリーヒルズ …

- PREV

- (新聞報道を解説) 国税OB脱税指南 在宅起訴へ

- NEXT

- シャチハタ印は何故NG?