配偶者居住権を利用するメリット(水曜勉強会)

投稿日:

今日の講師は税理士の丹治さん。2019年1月に行われた相続税法の大改正により配偶者居住権が新たに創設されました。住宅の所有者が亡くなった後も、残された配偶者がその自宅に無償で住み続けることができる権利が保証されることになりましたが、どのようかケースで活用すべきかを解説してもらいました。

例えば、夫が亡くなり、相続人として妻と子が1名ずついるとします。遺産は自宅が評価額3000万円、預貯金1000万円。親子の関係が良好であれば、全て妻が相続することにより、妻の生活は保障されます。

ただし、親子関係が良好でない場合には、子が1000万円の金銭の遺留分を請求してきますので、自宅の一部か、金銭を子に相続させなければなりません。前者だと子への家賃の支払い義務が生じたり、居住されたりするリスクがありますし、後者を選ぶと今後の生活資金が困ります。

今回の法改正では、自宅を「配偶者居住権」と「所有権」とに分けて相続できるようにしています。先の例で言えば、妻が配偶者居住権を評価額1000万円と預貯金1000万円で取得し、子が所有権を評価額2000万円取得するように遺言でしていできれば、子から遺留分を請求されることもなく、妻は生涯無償で住み続けることができて、さらに生活資金も確保できるというメリットが生じます。子の方は母の死亡後、居住家屋を確実に取得できることにまりますね。

関連記事

-

-

今しかできないこと

大阪ABC『高校野球100年の真実~心揺さぶる真夏のストーリー~』に出演したビー …

-

-

最近の傾向

先週、今週と、アルテスタで新入社員をお迎えしました。お二人ともバイリンガルで、と …

-

-

エヌエヌ生命業務改善命令

エヌエヌ生命に業務改善命令が出ましたね。 国税庁は、節税(課税の繰り延べ)を訴求 …

-

-

持続化給付金 不正受給対応専門チーム

中小企業庁では、2020年6月に持続化給付金の不正受給対応の専門チームを発足し、 …

-

-

輸入消費税の還付

商品を海外から輸入する際に、輸入消費税を支払いますが、これを消費税申告上、仕入税 …

-

-

外国法人が日本支店を設置した場合の留意点

外国法人が日本支店を設置した場合の注意点です。 1 PE認定 日本支店は、外国法 …

-

-

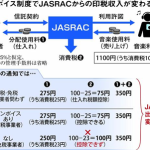

10月開始のインボイス制度 音楽印税に波紋 JASRACの減額通知に翻弄される作曲家(ニュース記事を解説)

2023.10.1 産経新聞 これまではJASRACから印税権者に音楽使用料を分 …

-

-

ビットコインは国外財産か?(水曜勉強会)

今日の勉強会の講師は、山本さんです。ビットコインの所得計算方法について解説しても …

- PREV

- 期限の利益の喪失とは?

- NEXT

- 同族会社の行為計算否認を巡る事件で国側敗訴(水曜勉強会)