海外子会社を持つ日本企業 税務調査で何が指摘されているのか? (新聞報道を解説)

投稿日:

海外子会社を有する中小企業への税務調査では、海外子会社が負担すべき経費を日本親会社が負担した場合に生ずる寄付金認定の指摘が圧倒的に多いですが、報道でも同じ内容が紹介されてます。

子会社の経営が安定するまでの間、親会社はどうしても子会社が負担すべき費用の一部を負担してしまうことが多いです。税務上は、そのような費用負担は”寄付金”と認定され、損金算入が否認されます。税務調査では、そのような海外子会社の一部費用負担が良く狙われるので、要注意です。

以下 2015/4/6 日本経済新聞より

「企業のグループ間取引に、寄付金や受贈益という形で広範囲に課税しようとするのは日本特有の現象だ」(企業法務に詳しい太田洋弁護士)。専門家の多くは口をそろえる。

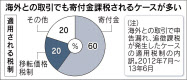

関係者によると、2012年7月から13年6月までに日本の企業が海外との取引で当局から申告漏れを指摘された事例のうち、約60%が寄付金課税として追徴課税された。移転価格税制の適用は約20%にとどまった。

企業にとっても寄付金課税の方が都合のよい場合がある。国内取引の場合、資本金や所得金額に応じた損金算入枠があり、「大企業ではそれが数億円になることは珍しくない」(藤曲氏)。

ただ寄付金課税されると「二重課税」が発生する。ある費用が寄付金とされると、親子会社のいずれでも費用が損金にならないからだ。一方、移転価格税制では国内親会社の費用として否認された分は子会社の費用となり、子会社の課税所得から差し引けるので二重課税にならない。

10年度の「グループ法人税制」導入で親会社と100%子会社の間では、寄付金は損金不算入とするかわりに受贈益も益金に算入しないことになった。だがグループ間取引の一部にすぎない。

関連記事

-

-

事務所移転

10年間お世話になった赤坂から虎ノ門に引越中。いろいろあった事務所でした。お世話 …

-

-

少年野球の夏合宿

少年野球部で野球を教えることになり、休みの日が潰れる日も多くなりました。 先日、 …

-

-

振替納税や還付口座に指定できない銀行

所得税の確定申告の時期が近づいてきました。納税については振替納税、還付については …

-

-

公社債の譲渡の課税関係

2016年以後、公社債の譲渡に関する課税関係が大きく変わりました。改正後は、公社 …

-

-

タックスヘイブン税制

今日はシンガポールに移動しました。 以前、タックスヘイブン課税に関する税務訴訟が …

-

-

特別取締役とは?

2006年5月から施行された会社法では、「特別取締役」による取締役会の決議という …

-

-

JP Individual Income Tax Return – Filing due date postponed to Apr 16, 2020 !!

Japan National Tax Agency announced the …

-

-

上海でのミーティング

今回は3人で上海に来ました。今日は早朝から3件のミーティングでした。日本に関する …