平成30年度税制改正(速報)

投稿日:

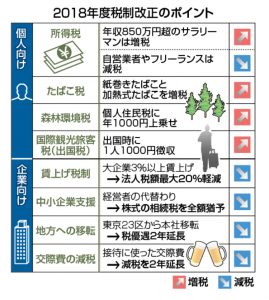

平成29年12月14日に、平成30年度与党税制改正大綱が公表されました。

<法人税>

1)所得拡大促進税制の見直し・拡充

賃上げや設備投資を一定割合以上行った場合には、給与支給増加額の15%の税額控除ができる制度になります。 さらに教育訓練費の増加要件を満たす場合には、20%の税額控除が認められます。 中小企業に関しては、一定の要件を満たす場合に、給与支給増加額の最大25%の税額控除が認められる制度になります。 平成30年4月から3年間の時限措置となります。

2)租税特別措置の適用要件の見直し

所得が増加しているにもかかわらず、賃上げや設備投資をほとんど行っていない大企業について、生産性の向上に関連する税額控除(研究開発税制等)の適用を行わないこととします(3年間の時限措置)。

<所得税、資産税>

1)給与所得控除

控除額が、一律10万円引き下げられます。 給与所得控除の上限額が適用される給与等の収入金額を850万円として、その上限額が195万円に引き下げられます。 子育て世帯、介護世帯には負担増が生じないように配慮がなされます。

2)基礎控除

控除額が一律10万円引き上げられます。合計所得金額が2,500万円を超える個人については基礎控除の適用ができないことになります。 高額の年金収入を得る高齢者について、公的年金等控除が引き下げられます。 これらの改正は平成32年分以後の所得税について適用されます。

3)事業承継課税の見直し

事業承継税制について、10年間の特例措置として、各種要件の緩和を含む抜本的な拡充が行われます。

- 納税猶予対象の株式の制限(発行済議決権株式総数の3分の2)を撤廃し、納税猶予割合80%が100%に引き上げられます。

- 雇用確保要件が弾力化されます。

- 2名又は3名の後継者に対する贈与・相続に対象が拡大されます。

- 株価が下がれば差額が免除される減免制度が創設されます。

わが国の国内法におけるPEの定義について、国際的スタンダード(BEPS報告書、新OECDモデル租税条約、BEPS防止措置実施条約(MLI))に合わせる見直しが行われます。

いわゆる「代理人PE」について、その範囲に、外国法人等の資産の所有権の移転等に関連する契約の締結に関する業務を行う者が追加されます。 また、「独立代理人」の範囲から、専ら又は主として一又は二以上の自己と密接に関連する者(持分割合50%超の関係にある者等)に代わって行動する者が除外されます。

保管、展示、引渡しなどの特定の活動を行う一定の場所等は、PEに含まれないものとされます。 ただし、その活動が外国法人等の事業の遂行にとって準備的又は補助的な機能を有するものでない場合には、PEに該当することとされます。

いわゆる「建設PE」の期間要件について、PE認定回避を目的として契約期間を分割した場合には、分割された期間を合計して判定を行うこととされます。

上記の改正は、平成31年分以後の所得税及び平成31年1月1日以後に開始する事業年度分の法人税について適用されます。

外国企業をターゲットにした国際的M&A実施後の再編・統合(PMI: ポスト・マージャー・インテグレーション)に伴う外国関係会社株式の移転に伴う譲渡益に係る取扱いが見直されます。

一定の要件を満たした場合には、当該譲渡を行った外国関係会社が合算対象会社であったとしても、株式移転に伴う譲渡益は適用対象金額の計算上控除されることとなります (譲渡の日から2年以内に当該譲渡をした外国関係会社の解散が見込まれることなどが必要とされます)。

この改正は、外国関係会社の平成30年4月1日以後に開始する事業年度から適用されます。

<その他>

1)たばこ税が段階的に増税されます。

2)国際観光旅客税が創設されます。

3)森林環境税の創設

4)消費税の簡易課税、、軽減税率が適用される食用の農林水産物を生産する事業を第2種事業とし、そのみなし仕入率が80%(現行: 70%)とされます(平成31年10月から適用)

5)大法人(資本金の額が1億円を超える法人等)については、法人税等・消費税の電子申告が義務化されます(法人税等については、平成32年4月1日以後に開始する事業年度から、消費税については、同日以後に開始する課税期間から)。 法定調書や所得税の年末調整手続についても、一層の電子化に向けた措置が講じられます。

関連記事

-

-

租税滞納状況 税金の滞納そんなに多いの?(水曜勉強会)

今日の勉強会の講師は岩里さん。空き家譲渡特例、企業版ふるさと納税、国外転出課税、 …

-

-

留保金課税の回避スキーム

留保金課税ってご存じでしょうか?1人の個人株主が過半数の議決権を持っている会社や …

-

-

今日は

所長と、ゴルフにダブルスの試合出ました。ゴルフはメンタルスポーツ。入れコミすぎは …

-

-

RSUやStockOption、ESPPの所得が20万円以下の場合

サラリーマンは、20万円以下の副収入があった場合でも、その所得の申告の必要は無い …

-

-

Global Tax Network のGlobal conferenceに参加してきました!

アルテスタは、Global Tax Network(本部 米国ミネアポリス) の …

-

-

名義株認定 税務署の判断を国税不服審判所が却下!(水曜勉強会)

今日の勉強会の講師は税理士の中川さん。税務当局が平成29年1月に行った名義株認定 …

-

-

へそくりは相続財産か?

生前、夫から生活費として毎月20万円をもらっていた妻。50年間必死に家計をやりく …

-

-

日本法人のタイ進出サポート/バンコクオフィス

日本からタイへの進出相談が増えてきたため、久しぶりにバンコクオフィスにいきました …

- PREV

- 少年野球

- NEXT

- 第29回 吉村会チャリティーゴルフ