個人開業医の所得計算の特権

投稿日:

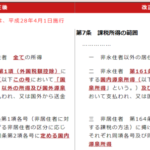

社会保険診療報酬が5000万円で、且つ自由診療報酬等を含めた医院/病院の医業収益の合計額が7000万円以下の個人開業医に対しては、租税特別措置法第26条(概算経費率)を適用することにより、実際にかかる経費よりも有利な経費率を使い、所得を計算することができます。

仮に社会保険診療報酬が4000万円の場合、経費算入可能額は 2770万円です。正直、個人開業医でここまで経費は使わないので、かなりお得な制度です。

ところが収入が社会保険診療報酬が5000万円を超えたり、医業収益が7000万円を超えたりすると一転、上記の優遇措置は使用できなくなります。その場合には、医療法人化を検討した方が良いです。個人事業主のままでいるよりも、税金が安くなります。

経験測ですが、医療法人にすれば、概算経費率ほどのメリットはありませんが、それでも個人開業医でいるままよりは得になります。個人事業の申告では落とすことが難しかった家事関連費も比較的、経費算入しやすくなるかもしれません。

関連記事

-

-

INAA役員会

国際会計事務所ネットワークINAAの役員会(シンガポール)。役員になって2年、新 …

-

-

年の途中で出国した方の予定納税義務

前回の所得税の確定申告で納税が生じた場合には、7月と11月に所得税の中間納税義務 …

-

-

クアラルンプール

1日だけですが、クアラルンプールに滞在しました。 クアラルンプールで、7年前まで …

-

-

非永住者で日本法人から役員報酬をもらう場合の留意点

2016年4月1日以降から、非永住者の課税所得の範囲が改正されたことは、記憶にあ …

-

-

JP Individual Income Tax Return – Filing due date postponed to Apr 16, 2020 !!

Japan National Tax Agency announced the …

-

-

借地権の認定課税 (水曜勉強会)

今日の勉強会の講師は岩里さんです。印紙税、経営強化税制等を解説してもらいましたが …

-

-

虎ノ門ヒルズでランチ

コロナ感染拡大防止による自粛依頼、社員で集まることはあまりなかったのですが、今回 …

-

-

所得税確定申告(転居に伴う手続き改正)

個人の住所を変更した場合ですが、2023年1月以降は異動届を提出せず、所得税の確 …

- PREV

- 海外の財産に小規模宅地

- NEXT

- 概算経費控除と青色申告特別控除