法人が購入した資産を、親族のみが使用した場合(水曜勉強会)

投稿日:

今日の勉強会の講師は佐々木さんでした。国税不服審判所が、平成24年11月1日に行った裁決につき解説してもらいました。法人が購入した資産を、親族のみが使用していた場合にどのように否認されたのかという事例です。

飲食業を営むA社が、A社名義で車を600万円購入。しかしながら、その車は実際はA社社長の妻が専属的に使用していたというケースがありました。

車両の納車場所や保管場所が社長の妻の自宅であって、ディーラーからの連絡先が妻の携帯電話番号であることから、その車輌は個人使用の目的で購入したと裁決において認定されてしまいました。一見、A社がその車輌を、A社長に給与としてあげて(=600万円相当額の給与を支給して)、社長がその車を妻に使用させていたと認定されそうにも見えます。

実際に税務当局は、当初社長への役員賞与課税を行ったそうですが、実際の国税不服審判所の裁決は、車の法定な所有者は法人であることを尊重し、法人がその車を無償でA社社長に貸与していたと認定しました。そこで、A社が本来徴収すべき通常の使用料相当額を社長から徴収しなかった、、ということで、A社に使用料相当額の給与課税を行うような裁決が下されました。使用料相当額は、原則として、その資産を専属的に利用することにより支払う対価の額ですが、計算が困難であるということで、取得価額をベースに法定耐用年数で除した額が使用料相当額だということで給与課税の金額が計算されました。

自動車税や保険料、ローンの利息等も同時に、給与課税されています。

関連記事

-

-

外形標準課税「資本金の額等」と「資本金等の額」の違い

外形標準課税の対象となるか否かの判定に使われる「資本金の額等」 外形標準課税の対 …

-

-

東京事務所ランチ忘年会

今年のランチ忘年会は、全聚徳(ぜんしゅとく)銀座店 全聚徳 は、北京ダックで …

-

-

無償減資は均等割の節税となるか(水曜勉強会)

今日の勉強会の講師は中野さん。地方税の均等割を計算する際の注意点について解説して …

-

-

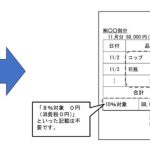

リバースチャージ方式 国外事業者からの請求書の表示はどうする?

Q リバースチャージ方式の対象である役務提供を受け、11,000円の請求書が届き …

-

-

持続化給付金の概要が発表されました

概要は下記の通りです。4月最終週をめどに、補正予算が可決され次第、申込が開始する …

-

-

RSUやStockOption、ESPPの所得が20万円以下の場合

サラリーマンは、20万円以下の副収入があった場合でも、その所得の申告の必要は無い …

-

-

匿名組合分配金の免除に伴う源泉徴収

匿名組合が利益分配を行う場合、その分配について20.42%の源泉徴収を行うこ …

-

-

インボイス制度 結局今の請求書に何を追加で記載すればいいの?

2023年10月から開始するインボイス制度 現在発行している請求書の記載様式を一 …