海外に出向している従業員の給与の一部親会社負担 その⑤

投稿日:

税務通信(3530号/ 2018年11月0日)で紹介された事例です。”格差補填金”に対する基本的な考え方を紹介してますので参考にしてください。

《事例》

当社(内国法人)の社員は多数の国の子会社に出向しております。出向期間中の出向者に係る日本における社会保険料については,原則,出向先法人に負担させることとしていますが,X国の子会社S社への出向者分については,出向元法人(当社)が負担しております。

S社への出向者に対する日本の社会保険料だけ出向元法人が負担することとなった理由は,S社がもともと合弁会社だったことに由来します。すなわち,当社と甲社でS社を設立し,親会社二社(当社,甲社)からそれぞれ出向者を出していたことから,出向者に係る日本の社会保険料については,それぞれの出向元法人で負担することにしたためです。このような経緯から,その後S社が100%当社の子会社となった以降も,従来どおり出向元法人(当社)が出向者に係る日本の社会保険料を負担していました。

なお,S社を含めすべての出向先法人の経営は良好であり,それぞれの出向先法人は出向者に対し相応の給与を支給しております。

そこで質問なのですが,一般的に,すべての海外出向者に対する日本の社会保険料を出向元法人(内国法人)が負担した場合,出向元法人において損金の額に算入することができるでしょうか。

また,当社のように日本の社会保険料について,大半の出向先法人に対しては同法人に負担させるなか,特定の出向先法人(当社ではS社)についてだけ当社が負担した場合には,このような当社の負担は他の海外子会社に対する取扱いと整合性が取れないとして,当社が負担した日本の社会保険料は損金の額に算入されないこととなるのでしょうか。

《回答》

出向元法人(内国法人)がすべての海外出向者に対する日本の社会保険料を負担していた場合,その負担した社会保険料は基本的に出向元法人の損金の額に算入されるものと考えます。

また,日本の社会保険料について,海外の出向先法人のうち,特定の会社に係る分だけを出向元法人が負担したとしても,そのことだけをもってその負担した社会保険料が出向元法人において損金の額に算入されないことになるとは考えられません。

《解説》

出向に伴い給与支給額が減額した場合のその減額部分を出向元法人が負担した場合,その負担した金額は,給与の較差補填として出向元法人の損金の額に算入することとされています。

さらに,出向先法人が海外にあるために出向元法人が支給するいわゆる留守宅手当の額についても,給与の較差補填とされています。

このような較差補填の取扱いは,「給与の較差部分の負担は,出向元法人と出向者との間の雇用契約に基づくものであって,単なる贈与的性格のものではない」とし,「その出向者の労務が出向先法人に提供されていても,その給与の較差部分の負担を当然にその出向先法人に対して強制できる性質のものではなく,出向先法人においてこれを負担し得ない事情があれば,出向元法人においてこれを支給しなければならないという性質のものである」とする考えによるものです(『法人税基本通達逐条解説(八訂版)』,前記4-1参照)。

これを本件に当てはめると,外国法人である出向先法人にとっては,①出向者に対して既に相応の給与を支給していること,②一般に他国(日本)の社会保険料を支払う義務はないと考えられることから,事前に他国(日本)の社会保険料を負担するなどの特段の取決めをしていない限り,当該社会保険料を負担する必要はないと考えられます。

一方,出向者にとっては,出向期間中に例えば年金掛金(社会保険料)を支払わなければ,出向者は将来の年金受取額が減少するなど出向による不利益を受けることとなります。そのため出向者は出向元法人との雇用契約に基づき,その不利益の保証を出向元法人に求めることができると考えられ,出向元法人(内国法人)がすべての海外出向者に対する社会保険料を負担したとしても,それは単なる贈与的性格のものではなく,むしろ出向元法人にとっては,これを支給しなければならないという性質のものであると考えられます。したがって,出向元法人が負担した日本の社会保険料は基本的に出向元法人の損金の額に算入されるものと考えられます。

また,日本の社会保険料について,海外の出向先法人のうちの1社だけを出向元法人である当社が負担するとした取決めに従い当社が負担したとしても,その負担は,出向者が出向により受ける不利益を保証したものであり,負担した社会保険料は基本的に出向元法人の損金の額に算入されるとする考え方に違いはありません。

関連記事

-

-

仕事納め

今日仕事納めです。お昼は、社員全員で新橋の鰻の名店「本丸」で鰻弁当を20個注文。 …

-

-

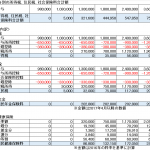

年収800万円超の会社員は増税に 財務省提案 (新聞報道を解説)

年収800万円以上の給与所得者に対して、給与所得控除に上限を設け増減する改選案が …

-

-

INAAミーティング(レセプション)

アルテスタは、世界50ヵ国、100以上の会計事務所から構成される国際会計事務所グ …

-

-

(税制改正大綱)賃上げ税制強化 中小企業の控除率は最大40%

賃上げ税制の控除率が最大30%になります (控除上限は当期法人税額の20%) …

-

-

青色事業専従者控除を適用すべきか否かの判断

青色申告を申請している個人事業主の方は、事前の届出により、例えば奥様に給与を支払 …

-

-

軽減税率が使えなくなる?(水曜勉強会)

今日の講師は岩里さん。2015年5月9日に、シャープが1218億円ある資本金を1 …

-

-

8/31(月)から東京事務所が移転します

アルテスタ税理士法人 東京事務所 〒105-0003 東京都港区西新橋1-20- …

-

-

未払賞与はこうやって調査される

事業年度末に従業員賞与を未払計上し、1ヵ月以内に支給する、、という特例(法人税法 …

- PREV

- カナダ日本 国際税務セミナー

- NEXT

- 海外に出向している従業員の給与の一部親会社負担 その④