インボイス制度 インボイス登録すべき?免税事業者はどう対応すべき?

投稿日:

2023年10月1日よりインボイス制度が始まります。これまで消費税の納税義務がなかった事業者にとって影響は非常に大きいです。今回のニュースではじめて自社が消費税を納付していなかったのだということに気づく消費税の免税事業者の方もいらっしゃいます笑

今後の方針は

⇒インボイス登録(=適格事業者となる)しなかった場合には、2023年10月1日以降は、消費税抜きの金額でしか請求せざるを得なくなる場合には、適格事業者となることを選択した方が良いです。適格事業者となることにより、仕入や費用を支払う際に併せて支払っている消費税の還付が請求できるからです。仕入たものを売り上げるようなビジネスをやられている場合には特に影響が大きいです。、

⇒顧客が個人消費者なら適格事業者の選択の必要はないです。場合によりますが、インボイス登録せずに、これまで通り消費税込みの金額で請求しても良いケースも多いと思います。

⇒フリーランスで働いている方、個人インフルエンサー、夜の仕事されている方等が該当しますが、顧客に対する交渉力が強い場合には、適格事業者とはならずに(=消費税の課税事業者とはならずに)、2023年10月以降も、元の金額のまま請求させてもらうとお願いしてください。(※この場合、顧客が損することになるのですが詳しい説明は↓で)

⇒適格事業者とならない場合には、消費税の免税事業者であり、法人Xの売上高が年間1000万円以下であるのではないか?と周りから見られる可能性もあります。

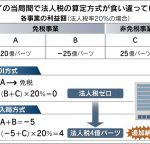

参考までに数字的にどのような影響があるのか、数字を置いてみます。適格事業者になるかならないかの選択肢は2つ。法人名をX、年間の売上高税込550万円と仮定します。

■法人Xが適格事業者になる

法人Xが顧客から収受した50万円についての納税義務が発生。

ただ、法人Xが卸売系の仕事をやられている場合には、仕入に対して支払った消費税を上記から控除できるので影響は小さくなる可能性があります。消費税の対象となる支払いの無いサービス業の場合には影響大きいですね。

■法人Xは適格事業者にならない

法人Xが顧客から収受した50万円についてはこれまで通り消費税の納税義務はありません。

ただし法人Xの顧客が事業者の場合、適格事業者となっていない法人Xへの支払いについては顧客側の消費税申告の際に50万円の控除を受けることができなくなるため、顧客は適格請求書を発行してくれる事業者との取引を優先してしまうリスクが出てきます。顧客は法人Xに対して50万円相当の値下げ交渉をしてくるかもしれません。

顧客に納税義務がない場合、例えば顧客が個人消費者であれば、その個人消費者にとって取引相手は適格事業者であろうがなかろうが関係ありません。これまで通り法人Xからのサービス提供を希望するでしょう。

関連記事

-

-

8/31(月)から東京事務所が移転します

アルテスタ税理士法人 東京事務所 〒105-0003 東京都港区西新橋1-20- …

-

-

タイ進出企業に打撃 50社以上追加で納税へ(新聞報道を解説)

タイでは、自国の産業を守るため、比較的厳しく外国資本の参入を規制してますが、自国 …

-

-

おみやげ とは

税務調査での ”おみやげ” というフレーズを、良く耳にしたことがあると思います。 …

-

-

スイカチャージ、パスモチャージの利用明細

5000円をスイカチャージして、全額交通費で経費計上。実際にその方は電車には乗ら …

-

-

未払賞与はこうやって調査される

事業年度末に従業員賞与を未払計上し、1ヵ月以内に支給する、、という特例(法人税法 …

-

-

INAA Group ミーティング

アルテスタ税理士法人は、国際的会計事務所グループ INAA Groupの日本代表 …

-

-

過大役員給与(水曜勉強会)

今日の勉強会の講師は岩里さんでした。過大役員給与に関する裁判事例や、グループ法人 …

-

-

シンガポールでのクライアント訪問

アルテスタは海外から日本に進出する法人の会社設立から税務会計、給与計算、その他日 …