外国法人の日本子会社 消費税の課税事業者選択の注意点

投稿日:

外国法人が日本にサービス会社を設立する場合、良く”課税事業者の選択届”を設立初年度から提出します。

わざわざ課税事業者を選択する理由は、①日本子会社は、もっぱら外国親会社に対してサービスを提供し、外国親会社から対価を収受してます。それら売上は免税売上となるため、課税事業者を選択しても消費税の納税義務が生じない他、②日本国内での費用を支払う際は、消費税も併せて支払っているため、”課税事業者”となっていれば、その支払った消費税の還付を受けることができるというメリットを享受することにあります。

この課税事業者選択制度ですが、一度選択してしまうと、2年間は強制的に課税事業者として申告しなければなりません。

ただし、この課税事業者選択制度ですが、平成22年に大きな改正が加えられました。日本子会社を設立後、内装工事を日本で行った場合が該当するのですが、「A.免税事業者が課税事業者を選択した場合」や「B.資本金1千万円以上の法人(新設法人)を設立した場合」に、税抜価格が100万円以上となる固定資産(調整固定資産)を購入した場合には、その購入した事業年度から3年間、強制的に課税事業者として申告しなければならなくなりました。設備投資の際の消費税還付を狙って、課税事業者になることに網をかけた訳ですね。納税シミュレーションをする際には注意が必要です。

関連記事

-

-

租税条約に基づく税率軽減の適用を受ける場合の復興特別所得税

非居住者に対して、例えば著作権使用料を支払う場合には、使用料に対して20%の所得 …

-

-

中小の賃上げ、減税拡充 財務相が表明へ(新聞報道を解説)

”所得拡大促進税制”という制度があるのはご存知でしょうか? 給与等の支給総額が、 …

-

-

上場株式の譲渡損失の繰越 一定の書類の添付を忘れた場合

上場株式の譲渡損失は、翌年以後3年間繰り越すことができますが、そのためには: ① …

-

-

SB傘下のZHD、オヨと共同展開の不動産賃貸会社の株式を339円で売却し83億円損失

ソフトバンクグループ傘下のZホールディングス(ZHD)が2018年に83億円を出 …

-

-

トスカーナのワイナリー(Castello Banfi)

ワインは飲めないのですが。。 INAAのミーティングも終わったので、イタリアワイ …

-

-

海外法人からソフトウェアを仕入れた場合の源泉徴収(水曜勉強会)

今日は私が講師でした。主に債務免除に伴う給与認定と債務免除益の課税特例に関する広 …

-

-

コミッショネア取引はPE認定の対象に!

■コミッショネア取引とは 通常の販売代理取引は、例えば代理人S社(Pの100%子 …

-

-

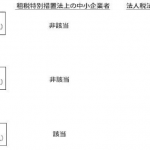

中小企業に適用される優遇規定での注意

中小企業に適用が認められる税制上の特例があることは皆さん既にご承知のことと思いま …

- PREV

- 旅行支出、ベトナムが首位 中国超え

- NEXT

- 過大役員給与(水曜勉強会)