コミッショネア取引はPE認定の対象に!

投稿日:

■コミッショネア取引とは

通常の販売代理取引は、例えば代理人S社(Pの100%子会社)は外国法人P社の名前で販売契約を締結し、S社は代理手数料をもらいます。

これに対してコミッショネア取引は、S社が、S社の名前で販売契約を締結し、P社商品を販売する取引です(商法551条に問屋取引として定義)。

P社商品の所有権はP社のまま、S社は自己の名義でP社商品の販売契約を締結する点が異なります。取引の相手方に対する権利義務の主体は、もちろん販売契約主体のS社ですが、P社商品の所有者はP社ですので、その取引による商品売買利益はP社に帰属します。S社の収入は、P社から受け取る手数料のみとなります。

■コミッショネア取引はPE課税逃れに利用されてきた

各国で締結する租税条約のベースとなるOECDモデル条約では、代理人PEを「外国企業の名において契約を締結する権限を有する(has an authority to conclude contracts in the name of the enterprise)」場合に限定しています。上述の代理取引では、S社がP社の名義で取引を行うため、このPE規定に該当することについて疑いはないのですが、コミッショネア取引では、S社がS社の名義で取引を行うため、租税条約のPE規定から逃れることができます。

S社は在庫リスクを負わないため、S社が収受する手数料も低くなりますので、PEリスクを回避しながら、P社に利益を移転することができます。コミッショネア取引に関するPE課税を問題とした税務訴訟も起こりましたが、事案の多くで課税庁が敗訴しました。

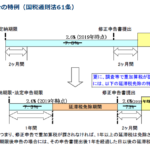

日本の国内法は、代理人PEを「外国企業のために契約を締結する」と規定していますが、これが「外国企業の名義で契約を締結する」のか否かが明文規定がありません。今回の改正で、日本の国内法では、取引の名義の如何にかかわらず、外国企業の資産の所有権の移転に関する契約であれば、代理人PEとして認定されることになりました。

■法律改正の背景

そもそも、節税対策用に構築したコミッショネア取引販売では、コミッショネアとなるS社は契約主体で債権回収リスクを負っているものの、実際は名ばかりで、S社の債権回収リスクは、最終的にはP社が負担するはずなので、コミッショネア取引は、実態は単なる代理人だという共通理解があるのだろうと思います。

関連記事

-

-

国税のクレジットカード払い

今回の税制改正で法律が改正されました。 平成29年から、税金をクレジットカードで …

-

-

非常勤役員への役員報酬 幾らが妥当?

ブログでもたびたび取り上げておりますが、税法には「過大役員報酬」という規定があり …

-

-

シンガポールでのCOVID-19制限解除の動向

シンガポールですが、6月2日からCOVID-19対策の制限、通称”サ …

-

-

IBM事件(水曜勉強会)

今日の講師は中野さん。IBM事件について解説してもらいました。 その取引が経済合 …

-

-

税務調査を受けた場合に発生する延滞税の計算方法

延滞税ですが、通常は本来の納期限の翌日から納付したまでの期間に応じ、最初の2か月 …

-

-

インターネット取引に関する消費税改正 (水曜勉強会)

今回の講師は佐々木さん。消費税の課税対象取引の改正について解説。 平成27年10 …

-

-

10年間限定の事業承継税制特例制度(水曜勉強会)

今日の勉強会の講師は山本さん 事業承継税制と、今年から改正された、10年間限定の …

-

-

海外法人に購入した機械に関する技術費用を支払った場合(水曜勉強会)

今日の勉強会の講師は佐々木さん。日本法人が、海外法人に技術者費用を支払った場合の …