移転価格税制の調査動向②

投稿日:

前回の http://www.altesta.com/info/2020/06/17/2632/ に引き続き、移転価格税制の対策をもう少し詳しく解説します。

移転価格税制の実務においては、海外に子会社を設置し、その海外子会社との取引を行う日本法人に対して、その海外子会社の営業利益率と、同業他社の営業利益率を比較し、海外子会社の営業利益率が高い場合には、その差分に相当する金額を日本から海外に所得が移転したものとして移転価格課税を行うことが一般的です。これを、「取引単位営業利益法(TNMM )」による課税方法と呼んでます。

TNMMは、日本親会社と海外子会社の機能とリスクに着目して、海外子会社の適正な営業利益率を算定する方法です。例えば海外子会社が、日本親会社から製品を輸入して、その製品を現地で再販売している場合で考えると:

■日本親会社の機能リスク→ 研究開発、製造、マーケティング等とそれに伴うリスク

■海外子会社の機能リスク→ 卸売販売とそれに伴うリスク

となります。海外子会社の利益水準が、その海外子会社と、機能リスクが類似する同業他社(=比較対象企業)の利益水準と同程度であれば、日本から海外子会社への販売価格は独立企業間価格であったとされます。

この利益水準については具体的な数値が法令等で規定されていません。従い、対象となる取引ごとに、機能リスクが類似する比較対象企業を選定(ベンチマーク分析)して求めていきます。

ベンチマークとなる比較対象企業の選定には、実務上は市販のデータベースを使用していきますが、使用料が高額であるというデメリットがあります。

関連記事

-

-

所得税の確定申告 4月17日以降であっても受理されます。

国税庁から、所得税の確定申告について、さらなる提出期限延長の措置が発表されました …

-

-

インボイス制度2割特例(水曜勉強会)

今日の勉強会の講師は山沢さん。2割特例について解説してもらいました。 消費税の免 …

-

-

役員に対する貸付金が役員賞与に認定されることはあるのか?

会社から給与をもらうと所得税かかるから、会社からお金借りるよ。どうせ会社のお財布 …

-

-

不動産購入時の仕入税額控除の時期(水曜勉強会)

今日の勉強会の講師は中野さん。東京高裁の金売買を利用した消費税の還付スキームに関 …

-

-

税務署へのタレコミ

あまり気分の良い話しではないですが、 国税庁では、課税漏れに関する“タレコミ情 …

-

-

架空取引による脱税のからくり(新聞報道を解説)

日本経済新聞のニュースによると、都内の不動産仲介業者X社が、不動産仲介大手の三井 …

-

-

INAA 国際会議(LasVegas)

アルテスタ税理士法人は、国際会計事務所ネットワークのINAAという組織に加盟して …

-

-

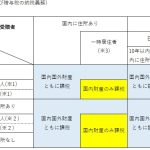

国外財産に対する相続税贈与税の課税

令和3年の税制改正で、国外財産に対する相続税、贈与課税が少しだけシンプルになりま …

- PREV

- 移転価格税制の調査動向①(水曜勉強会)

- NEXT

- 東京国税局 令和元年度の査察概要公表