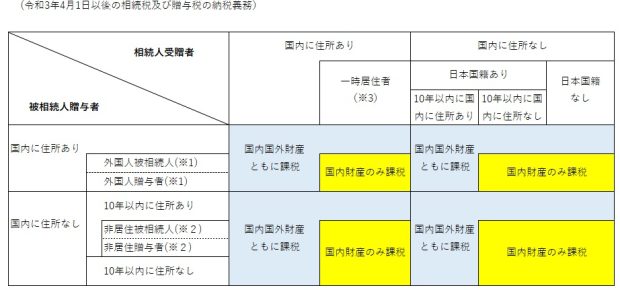

国外財産に対する相続税贈与税の課税

投稿日:

令和3年の税制改正で、国外財産に対する相続税、贈与課税が少しだけシンプルになりました。高度外国人材等の日本での就労を促進する観点から、就労等のために日本に居住する外国人が死亡した場合でも、その居住期間にかかわらず、外国に居住する家族等が相続により取得する国外財産を相続税の課税対象としないこととされました。贈与税についても同様です。

※1 外国人被相続人、外国人贈与者

出入国管理法別表第1の在留資格(外交、高度専門職、企業内転勤、留学等)で滞在している者 (2021年税制改正で10年以下要件は撤廃)

※2 非居住被相続人、非居住贈与者

①相続開始時や贈与時に国内に住所が無く、

②相続開始時や贈与前10年以内のいずれかの時において日本国内に住所があり、そのいずれにおいても日本国籍を有していない

※3 一時居住者

①相続開始時や贈与時に国内に住所があり、

②相続開始時や贈与時に国内に在留資格(別表第1)があり、

③相続開始前や贈与前15年以内に国内に住所を有していた期間が10年以下

(注)平成27年7月1日以降に「国外転出時課税の納税猶予の特例(※)」の適用を受けていたときは、取り扱いが異なる場合があります。

(注)留学や海外出張など一時的に日本国内を離れている人は、日本国内に住所があることになります。

(注)相続などで財産を取得していない場合でも、被相続人から生前に贈与を受けた財産について相続時精算課税の適用を受けている場合には、相続時精算課税の対象となった財産が相続税の課税対象になります。

関連記事

-

-

(新聞報道を解説) 東京スター銀、取引先の海外進出支援

”東京スター銀行は3月30日、取引先への海外進出支援体制を拡充するため、東京コン …

-

-

コンテナ節税スキームに税務当局が指摘(水曜勉強会)

今日の勉強会の講師は中川さん。コンテナ型トランクルームの節税投資に関する更正処分 …

-

-

実効税率 平成29年3月決算期用

平成29年3月期の決算で税効果会計を適用する場合の実効税率は下記となります。

-

-

外国法人の日本支店 法人税申告書の提出期限の延長

法人税の申告書の提出期限は、事業年度終了後2か月以内。別途申請することにより、さ …

-

-

税務調査、どれくらいの確率で追徴課税を受けるのか?

2013年度の国税庁事務年報によると、税務調査が行われると、7~8割の確率で追徴 …

-

-

タックスヘイブン税制の改正(水曜勉強会)

今日の講師は中野さん。タックスヘイブン税制の改正について説明してもらいました。 …

-

-

所得税の確定申告 4月17日以降であっても受理されます。

国税庁から、所得税の確定申告について、さらなる提出期限延長の措置が発表されました …

-

-

二世帯住宅 小規模宅地の評価減の特例で新たな見解

先週の水曜勉強会でも取り上げていたのですが、小規模宅地の評価減の二世帯住宅への適 …