海外中古不動産を利用した節税を問題視(水曜勉強会)

投稿日:

今日の勉強会の講師は私が担当しました。マイナンバーの記載省略の制度、タックスヘイヴン課税の判決、セルフメディケーション税制、税務調査の動向等を解説しましたが、その中でも会計検査院が、海外中古不動産を利用した節税スキームを問題視しているニュースを説明します。

日本では、高温多湿な気候や、耐震性を重視する環境も考慮してか、木造建物に関しては、建築から22年間経過したらほぼ価値が無くなるという前提で、購入価額費用化していきます。当初数千万円で購入した賃貸用木造物件は、22年間均等で費用化される(年間数十万円~百数十万円)計算です。しかし、海外の木造物件は、気候によっては、例えば22年間経過したとしても比較的頑丈で、カルチャー的にも、古くに建築され大切にメンテナンスされてきたことに対して評価されることもあるので、22年間経過してもそんなに価値が下落しないものもあります。

22年間経過した木造物件を海外で購入して他へ賃貸した場合、購入費用は、税務上の特例で4年間で費用化されてしまいます。日本でも同様に4年間で費用化されますが、22年間経過した木造物件はなかなか良い利回りで賃貸できない一方で、海外では比較的安定した利回りで賃貸できてしまうというギャップがあります。

このギャップを利用すると、建物購入額に対して5-6%の賃貸収入が上がりますが、その一方で、購入額の1/4相当額(=25%)を、4年間計上し続けることができるため、最初の4年間は、購入額の20%相当額の赤字が発生させることができ、自分の給与収入と相殺することができる訳です。5年経過後に売却すれば、日本と異なり、海外では木造物件の時価があまり下落しない国もありますので、あまり損することなく購入額を回収することができます。

、、、というスキームを使い、節税を繰り返す方がいるため、このスキームに網がかかるかもしれません。

関連記事

-

-

相次相続控除(水曜勉強会)

今日の勉強会の講師は佐々木さん。相次相続控除について解説してもらいました。 前回 …

-

-

親族に対する役員報酬の注意(過大役員報酬)(水曜勉強会)

今日の勉強会では、過大役員報酬について解説してもらいました。 同族会社では、代表 …

-

-

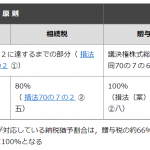

事業承継税制の改正(水曜勉強会)

今日の勉強会の講師は岩里さん。事業承継税制がの拡充について解説してもらいました。 …

-

-

某バンコクのゴルフ場にて

先日、バンコクでRoyalGemsというゴルフ場にいったのですが、そのゴルフ場で …

-

-

所得税納税者の上位たった4%が、所得税の全税収額の50%を納税している事実

結構衝撃を受ける情報です。2016年から所得税率が上がりましたが、高額納税者の方 …

-

-

税務署にも成績評価がある?

あるそうです。 前年度の実績や、ほかの税務署の成績と常に比較されているそうです。 …

-

-

Global Tax Network のGlobal conferenceに参加してきました!

アルテスタは、Global Tax Network(本部 米国ミネアポリス) の …

-

-

タイ進出時の名義株の注意点

今日はバンコクに移動してきました。バンコク事務所で少し打合せしてきました。 タイ …

- PREV

- 持株会社設立による相続税の節税(水曜勉強会)

- NEXT

- 税制改正大綱発表されました