連結納税のメリット/デメリット

投稿日:

連結納税のメリット、デメリットを比較してみました。連結親法人が多額の欠損金を持っているケース以外は、あまり節税効果も期待できない割に、決算手続きの負担が大きくなるため、おまりお勧めできないと言わざるを得ませんね。。

| メリット | “連結親法人”の連結納税開始前の繰越欠損金を適用できる | 親法⼈の単体納税の下で⽣じた⽋損⾦額は、みなし連結欠損金として連結納税適用事業年度以後に納税連結子法人の課税所得を含めた連結所得と相殺できる。 |

| 税金相当の資金移動ができる | ||

| 単体で適用出来なかった税額控除を適用することができる |

| デメリット | 連結納税制度の適用を原則としてやめることができない | |

| 連結子会社の欠損金の切捨て | 開始・加入前の特定連結子会社が有する繰越欠損金は特定連結欠損金として、連結子法人の個別所得を限度として控除できる。 | |

| 連結親会社の資本金が1億円超の場合は、中小法人税制の適用不可 | ||

| 開始前・加入前の一定の資産に対する時価評価を行うこと | 評価損に伴う欠損金は、切捨てられる。 | |

| 地方税に連結納税制度が無いため、単体の申告書は作成する必要があり、結果として決算手続きが増加する | まず単体の決算を行い、次に全体計算を実施し各社に按分仕訳を計上する等、手続きは単体納税に比べて全体計算する過程だけ業務が増加する。 | |

| 交際費は、連結全体の支出額により計算する |

関連記事

-

-

株式の特定口座での所得 合計所得金額に含まれるか?

財産債務調書の提出義務や、配偶者控除、扶養控除の判定で使われる「合計所得金額」。 …

-

-

報酬か給与か?注目の国税不服審判所裁決

国税不服審判所が、平成24年11月1日に、飲食業を営む法人が、そこに所属するホス …

-

-

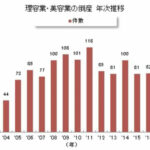

美容業の倒産廃業が2019年急増

東京商工リサーチによる調査によると、美容業の倒産が、これまでの過去最多は2011 …

-

-

お亡くなりになった方が居住していた土地の相続 (小規模宅地の評価減 居住用宅地)

お亡くなりになった方が居住していた土地を相続する場合には、相続税評価額の減額制度 …

-

-

煩雑手続き、外資進出阻む ジェトロ調査 (新聞報道を解説)

税務署や社会保険事務所、会社設立を管理する法務局では、英語対応へサービスが無いた …

-

-

贈与税の非課税制度のまとめ (水曜勉強会)

今回は木曜日に行われた水曜勉強会。講師は榊原税理士。受取配当金の益金不算入、非居 …

-

-

インターネット取引に関する消費税改正 (水曜勉強会)

今回の講師は佐々木さん。消費税の課税対象取引の改正について解説。 平成27年10 …

-

-

過大役員給与(水曜勉強会)

今日の勉強会の講師は岩里さんでした。過大役員給与に関する裁判事例や、グループ法人 …

- PREV

- 国外関連者(取引依存による認定)

- NEXT

- MJS税経システム研究所 タイ視察セミナー