贈与税の時効とは?

投稿日:

税金の時効は原則5年で成立しますが(国税通則法70条)、贈与税の時効は6年または7年(相続税法36条)となってます。

贈与を受けたことを認識していなかったら時効は6年で成立、贈与を受けたことを認識していながら申告しなかった場合は、偽りその他不正の行為に該当し、時効期間が7年になります。

贈与を受けたことを認識していなかった、、というケースは少ないでしょうし、そもそも贈与が成立しないということになりますので(後述)、贈与税の時効期間は、通常は7年と考えるべきです。贈与税の時効開始日は、贈与税の申告期限(=贈与を受けた翌年の3月15日)の翌日からです。例えば、2010年中に受けた贈与に対する贈与税の時効期間の起算日は2011年3月16日で、時効期間が7年の場合は2018年3月15日に時効が完成します。

実際の相続税の税務調査でも、時効が成立した贈与については、指摘をすることができないようですので、そもそもその贈与が成立していないのではないか?という議論が行われるケースが非常に多いです。預金なんかは、形式的に相続人に名義を変更し贈与させたが、その預金口座は引き続き贈与した方が引き続き支配管理していた場合には、そもそも贈与が成立していないから、贈与した者=被相続人の財産でしょ?だから相続税を課税します。ということになります。

関連記事

-

-

カキ獲り

子供の日に、子供とカキ獲りにいきました。 あたり一面カキだらけでしたが、カキの寿 …

-

-

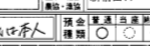

OCR用紙 納税管理人を選任している所得税確定申告 還付口座を本人口座に

アルテスタで関与する確定申告は、今や7割位の方が外国人となってしまいました。納税 …

-

-

バンコク事務所 WEBリニューアル

バンコク事務所のWEBをリニューアルしました。タイ進出に関するアドバイスにつき …

-

-

税務当局、預金情報を電子取得(水曜勉強会)

今日の勉強会の講師は丹治さん。web会議での開催です。税務調査時の預金の情報収集 …

-

-

船橋事務所の近くの焼肉屋

船橋事務所の近くに、ゴリラ精肉店 というナイスな名前の焼肉屋があります。http …

-

-

森友問題が税務調査に与える影響

税務調査で、納税者が「そんな記録残ってませんよ」と言い、あとで事実に反する書類が …

-

-

武田薬品工業 5年間で71億円の申告漏れ

製薬大手の武田薬品工業が、移転価格税制の適用を受け、5年間で約71億円の申告漏れ …

-

-

エヌエヌ生命業務改善命令

エヌエヌ生命に業務改善命令が出ましたね。 国税庁は、節税(課税の繰り延べ)を訴求 …