個人事業主に朗報 2割特例 簡易課税の選択は慎重に (水曜勉強会)

投稿日:

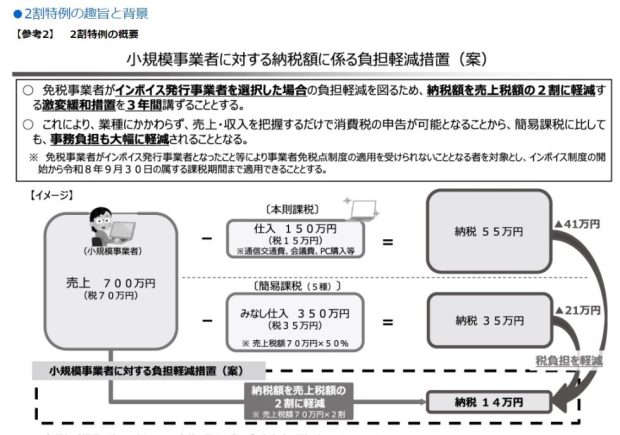

今日の勉強会の講師は榊原さん。年間の売上が1000万円以下等の理由で現状消費税の納税義務が無い個人の方が、インボイス制度に従い2023年10月1日以降に”適格請求書発行事業者”となることを選択した場合の、個人消費税申告の際の軽減措置について説明してもらいました。

年間売上が1000万円以下等の理由で消費税の免税事業者となっている個人が、2023年10月以降、適格請求書(インボイス)発行事業者となり、消費税の課税事業者となった場合に、その消費税確定申告につきかなり有利な計算方法を適用しても良いことになりました。

2割特例と呼ばれてますが、例えば年間の売上高が770万円(700万円+消費税70万円)だった個人事業主は、この計算によると、消費税の納税額は14万円(70万円x20%)だけでよいことになります。簡易課税を選択するより有利です。

この特例が利用できるのは、2023年10月~12月、2024年、2025年、2026年まで。以後は原則通りの70万円の消費税を納税しなければなりません。簡易課税を適用すれば、サービス業の場合の納税額は35万円(70万円x50%=35万円)ですね。

2023年10月から導入されるインボイス制度には納税負担の軽減を目的とした軽減措置が幾つか設けられてますが、実は年間売上1000万円以下等の消費税の免税事業者が、課税事業者となり消費税の申告を行ていくことに対するインセンティブとなるものがありません。

今回優遇措置は、そのような消費税の納税義務の無い個人事業主に、できるだけ消費税の納税義務者になってもらおうとすることを狙った措置になります。

関連記事

-

-

印紙税 (水曜勉強会)

昨日の勉強会で、印紙税のことにも少し触れました。会計事務所がお客様と締結する税務 …

-

-

メルカリ ポイント処理で消費税1億円の申告漏れ(新聞報道を解説)

フリーマーケットアプリ大手の「メルカリ」に税務調査がはいり、約1億円の消費税の申 …

-

-

海外中古不動産を利用した節税

当税理士法人が関与する個人所得税でも海外中古不動産を利用して節税する納税者も多い …

-

-

PE認定課税 代理人PEとみなされないためには?

外国法人が、日本に契約締結に関する代理人(=その企業の名前で契約を締結する権限を …

-

-

国際最低課税制度導入へ

2024年(令和6年)4月1日以後に開始する事業年度から、海外子会社の現地での実 …

-

-

子会社配当の源泉で多額の還付加算金が発生?(水曜勉強会)

今日の勉強会の講師は岩里さん。子会社配当により、結果的に多額の還付加算金を収受で …

-

-

船橋事務所の近くの焼肉屋

船橋事務所の近くに、ゴリラ精肉店 というナイスな名前の焼肉屋があります。http …

-

-

賃借資産に対する修繕費(水曜勉強会)

今日の勉強会の講師は中野さん。賃貸資産に関する修繕費負担について解説してもらいま …

- PREV

- 所得税 令和5年1月以降の納税地異動の手続変更

- NEXT

- 新卒社員入社内定式