税制適格ストックオプションとは

投稿日:

ストックオプションは、原則として、その権利を行使して株式の交付を受けた時点で、給与課税を受けることになっています。株式を売却しなかったとしても給与課税を受けるため(累進税率15%~55%/2018年時点)、納税財源の確保のために、少し株式を売却しなければならなくなることもありますね。

但し、そのストックオプションが、税制適格ストックオプションに該当すれば、その課税は、株式の交付を受けた時点ではなく、売却時点まで繰り延べられます。しかも、適用される税率は株式譲渡所得として、税率は約20.42%(2018年時点)と、かなりお得です。

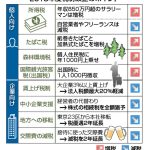

従い、従業員にストックオプションを付与する場合、ほとんどは税制適格ストックオプションとなるように設計します。以下の表は税制適格ストックオプションになるための要件の概要です。

| ストックオプション取得者 | |

| 1.付与対象者 | 自社か関連会社の取締役・従業員(監査役、会計参与不可) |

| 関連会社⇒直接間接50%超 | |

| 2.所有株式数 | 付与決議日に発行済株式の1/3超保有していないこと |

| (上場会社 1/10超) | |

| ストックオプション発行内容・行使要件 | |

| 3.権利行使期間 | 付与決議日の2年後~10年後 |

| 4.権利行使価格 | 契約締結時の株価≦行使価格 |

| 5.権利行使価額制限 | 権利行使価額が年間で1,200万円を超えない |

| (一度超えてしまう年があると、以後の年は非適格) | |

| 6.譲渡制限 | 他人への譲渡禁止 |

| 7.発行形態 | 無償であること |

| その他 | |

| 8.株式の交付 | 会社法に反しないこと |

| 9.保管・管理など契約 | 証券会社等と契約していること(付与時は不要) |

| 10.その他の事務手続 | 法定調書、権利者の書面等の提出 |

関連記事

-

-

香港出張 ”100万ドルの夜景” の由来

今日まで、香港での会社を設立されるお客様のサポートをしてました。 香港といえば1 …

-

-

税金の納付が期限内に間に合わなかった場合の延滞税の率は?

税金の支払いが遅れた場合には延滞税がかかりますが、その率は以下のようになってます …

-

-

相続税 税務調査を受ける確率は?(水曜勉強会)

今日の講師は寺田さん。消費税のインボイス制度や、所得拡大促進税制等、重要なトピッ …

-

-

平成30年度税制改正(速報)

平成29年12月14日に、平成30年度与党税制改正大綱が公表されました。 < …

-

-

Zenlogicのファーストサーバー 絶対契約したらダメ!

当税理士法人は、Zenlogicのファーストサーバーを使っているのですが、今日現 …

-

-

2020年に中小企業に予想される逆風

先日のブログで2019年の企業倒産件数が前年比で増加してた件に触れましたが(ht …

-

-

役員への経済的利益も、定時総会で変更しなければ税務上損金にならないのか?

役員に対する給与の改定時期は、原則年1回、3か月以内の通常改定で、改定後は次の1 …