セルフメディケーション税制

投稿日:

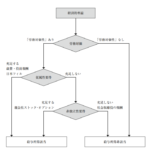

2017年1月1日からスタートした医療費控除の特例「セルフメディケーション税制」。セルフメディケーション税制と医療費控除は併用ができないため、どちらがお得なのか、検討が必要です。

結局どっちがお得なんでしょうか?そこで今回は、“セルフメディケーション税制”と“医療費控除”どっちがお得!?というところに着目して比較していきたいと思います。

①どんな制度?

■医療費控除:

1年間の医療費のうち、10万円をこえる部分を所得から控除する制度です。

■セルフメディケーション税制

健康維持、疾病予防のための一定の取り組み(※)を行うためのスイッチOTC医薬品購入費用のうち、年額12,000円を超える部分を、所得から控除する制度です。

(※)上記「一定の取組み」とは、法律や法令で定め行われている特定健康診査・予防接種・定期健康診査・健康診査・がん検診のことで、これらのうちいずれかを受けていれば対象となります。会社で受けられる健康診断や、主婦などが受診できる自治体の健康診査、がん検診等も該当します。

②比較のポイント

セルフメディケーション税制は医療費控除の特例であるため、セルフメディケーション税制の対象となるスイッチOTC医薬品の購入金額は医療費控除の対象にもなります。そのため、医療費控除を選択した方がお得か、それともセルフメディケーション税制を選択した方がお得なのか、比較が必要となります

③控除額からの選択

医療費の控除額は最大200万円、セルフメディケーション税制は最大88000円。最大控除額は従来の医療費控除の方が大きいですが、年間の医療費が10万円未満で医薬品の購入が多い場合にはセルフメディケーション税制がお得になりますね。

④パターン別の比較

例1:年間医療費が150,000円+うちセルフメディケーションの対象となる医薬品を150,000円の場合 ⇒セルフメディケーション税制がお得

例2:年間医療費が140,000円+セルフメディケーション税制の対象となる医薬品を70,000円の場合 ⇒セルフメディケーション税制がお得

例3:年間医療費が170,000円+うちセルフメディケーション税制の対象となる医薬品を50,000円の場合 ⇒医療費控除がお得

試算してお得な方を選びましょう。あらためて、セルフメディケーション税制の対象となるものは対象のスイッチOTC医薬品に限定されます。対象範囲が狭いのには注意が必要です。

関連記事

-

-

非常勤役員への役員報酬 幾らが妥当?

ブログでもたびたび取り上げておりますが、税法には「過大役員報酬」という規定があり …

-

-

銀行、投資に活路 マイナス金利で融資低迷 ファンド続々、リスク覚悟(新聞報道を解説)

最近、銀行各行が、融資だけではなく、様々な特徴を活かした投資ファンドを創設し、融 …

-

-

なぜパナマ文書があそこまで注目されたのか?BEPSプロジェクトとの関係(新聞報道を解説)

なぜパナマ文書があそこまで報道され、特にヨーロッパ中心に税務情報開示の透明化が一 …

-

-

個人への外注費や業務委託費は給与に該当?それとも報酬?

個人コンサルタントに支払った報酬を「給与」として取り扱い源泉徴収するのか、「報酬 …

-

-

外国法人 設置すべきは日本支店か、日本子会社か?

色々な視点がありますが、外国の法人が、既に日本の顧客に対して、自社製品を直接売り …

-

-

事業所税 (水曜勉強会)

今日の水曜勉強会の講師は、中野さん。3月決算法人対応の忙しい中、「外れ馬券税制」 …

-

-

仕事納め

今日仕事納めです。お昼は、社員全員で新橋の鰻の名店「本丸」で鰻弁当を20個注文。 …

- PREV

- ICAPって知ってますか?

- NEXT

- 香港での大規模デモ