セルフメディケーション税制

投稿日:

2017年1月1日からスタートした医療費控除の特例「セルフメディケーション税制」。セルフメディケーション税制と医療費控除は併用ができないため、どちらがお得なのか、検討が必要です。

結局どっちがお得なんでしょうか?そこで今回は、“セルフメディケーション税制”と“医療費控除”どっちがお得!?というところに着目して比較していきたいと思います。

①どんな制度?

■医療費控除:

1年間の医療費のうち、10万円をこえる部分を所得から控除する制度です。

■セルフメディケーション税制

健康維持、疾病予防のための一定の取り組み(※)を行うためのスイッチOTC医薬品購入費用のうち、年額12,000円を超える部分を、所得から控除する制度です。

(※)上記「一定の取組み」とは、法律や法令で定め行われている特定健康診査・予防接種・定期健康診査・健康診査・がん検診のことで、これらのうちいずれかを受けていれば対象となります。会社で受けられる健康診断や、主婦などが受診できる自治体の健康診査、がん検診等も該当します。

②比較のポイント

セルフメディケーション税制は医療費控除の特例であるため、セルフメディケーション税制の対象となるスイッチOTC医薬品の購入金額は医療費控除の対象にもなります。そのため、医療費控除を選択した方がお得か、それともセルフメディケーション税制を選択した方がお得なのか、比較が必要となります

③控除額からの選択

医療費の控除額は最大200万円、セルフメディケーション税制は最大88000円。最大控除額は従来の医療費控除の方が大きいですが、年間の医療費が10万円未満で医薬品の購入が多い場合にはセルフメディケーション税制がお得になりますね。

④パターン別の比較

例1:年間医療費が150,000円+うちセルフメディケーションの対象となる医薬品を150,000円の場合 ⇒セルフメディケーション税制がお得

例2:年間医療費が140,000円+セルフメディケーション税制の対象となる医薬品を70,000円の場合 ⇒セルフメディケーション税制がお得

例3:年間医療費が170,000円+うちセルフメディケーション税制の対象となる医薬品を50,000円の場合 ⇒医療費控除がお得

試算してお得な方を選びましょう。あらためて、セルフメディケーション税制の対象となるものは対象のスイッチOTC医薬品に限定されます。対象範囲が狭いのには注意が必要です。

関連記事

-

-

米国大手ネット会社に支払う出品手数料は消費税の課税対象か?(水曜勉強会)

今日の勉強会の講師は古川さん。米国の大手ウェブサイトに書籍等を出品販売していた個 …

-

-

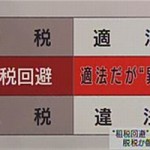

「租税回避行為」と「脱税」の違い。。

例えば、「立ち読み禁止」の本屋さんで、本を立って読むのが「脱税」。座って読むのが …

-

-

給与なのか、それともコンサルタント報酬なのか? (水曜勉強会)

先日行われた水曜勉強会で、会社から個人への支払いが、給与に該当するのか、事業報酬 …

-

-

10年間限定の事業承継税制特例制度(水曜勉強会)

今日の勉強会の講師は山本さん 事業承継税制と、今年から改正された、10年間限定の …

-

-

Taxation change / capital gain for non-permanent resident

The taxation for non permanent resident …

-

-

タックスヘイブン合算課税の改正2024年4月1日開始以後事業年度(水曜勉強会)

今日のオンライン勉強会の講師は田村さん。インボイス制度の改正点や、国際税務の改正 …

-

-

未成年者の申告書への署名押印

相続人の中に、未成年者がいるケースをよく見かけます。 遺産分割協議書には、特別代 …

-

-

配偶者控除と基礎控除 所得制限に注意

配偶者控除と基礎控除ですが、所得により控除額が変わりますので、きわどい方は要注意 …

- PREV

- ICAPって知ってますか?

- NEXT

- 香港での大規模デモ