居住者か非居住者か?② 税務調査

投稿日:

2017年1月23日の国税不服審判所(←国税庁が設けた裁判所のようなものです)の裁決で、インドネシアに250日も居住していた方が、日本の居住者として認定された事例について、もう少し詳しく解説します。

現行の日本の税法では、居住者の判定は滞在日数で定めるのではなく、”生活の本拠”の場所です。この生活の本拠の判断は、様々な角度から総合判断されますし、ガイドラインが明確に示されていないため判断が大変難しく、専門家の中でも考え方が分かれます。

当法人の税務調査実例や、他の裁判案件からも共通しているのは、まずは「滞在日数」、次に「経済的な関連性」です。次に家族の居住場所、資産の所在、社会保険、住民登録等が勘案されていきます。滞在日数で海外が多くても、経済的な関連性が日本と強ければ、日本の居住者となります。

今回の裁決事例は、インドネシアの年間滞在日数は250日滞在でした。ただし、所得のほぼ全てが、日本の金融資産から生じているとのことでしたので、経済的な関連性 (←所得的な関連性)が日本と非常に強いと判断され、日本の居住者と認定されることとなってます。

その他にもご家族が日本に住んでいたり、日本に持ち家があったり、日本の社会保険に加入していたりと、いつかは日本に戻るんだろうなぁ、と思わせる要素が多くあったことも追い打ちをかけてます。

実際の税務調査の立ち会い経験からも、「海外に住んでいれば日本の非居住者」という考えは、忘れた方が良いです。

次回はもう少し考え方をまとめてみます。

関連記事

-

-

タイ進出時の名義株の注意点

今日はバンコクに移動してきました。バンコク事務所で少し打合せしてきました。 タイ …

-

-

「青色申告の承認申請書」の再申請

二期連続で期限後申告書を提出できなかった場合には、青色申告の承認が取り消されます …

-

-

留保金課税の回避スキーム

留保金課税ってご存じでしょうか?1人の個人株主が過半数の議決権を持っている会社や …

-

-

海外に出向している従業員の給与の一部親会社負担 その⑤

税務通信(3530号/ 2018年11月0日)で紹介された事例です。”格差補填金 …

-

-

RSUやStockOption、ESPPの所得が20万円以下の場合

サラリーマンは、20万円以下の副収入があった場合でも、その所得の申告の必要は無い …

-

-

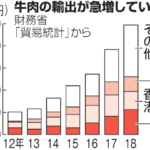

和牛の中国輸出をめぐる課題

海外での日本食ブームも追い風に、和牛輸出は年々増加しています。2018年の年間輸 …

-

-

夢は必要か?

やっぱりこれが普通の考え方だよな。。 ——— …

-

-

OECDのブラックリストに載ってしまったトリニダード・トバゴ

2017年7月に行われたG20首脳会議で、タックスヘイブン(租税回避地)に関する …